Вероятность одобрения кредита в восточном банке. Восточный банк: как узнать решение по кредиту? Банк восточный процент одобрения отзывы

Дадут ли кредит в восточном экспресс банке с плохой кредитной историей? Когда речь заходит о кредите, подразумевается, что уровень доверия банков или МФО заключается в том, что вы вернете позаимствованные деньги.

При этом, вы можете иметь хорошую кредитную историю и плохую кредитную историю.

Здесь мы обсудим, что значит иметь плохую кредитную историю, и что вы можете сделать, если у вас плохая кредитная история.

Что такое плохая кредитная история

Плохая кредитная история описывает вашу прошлую неспособность идти в ногу с вашими кредитными обязательствами и, соответственно, неспособностью получить одобрение на новый кредит.

Это означает, что вы не выплатили свои прошлые кредитные обязательства вовремя либо вообще их не заплатили.

Кто собирает и где хранятся данные о кредитной истории

Историю вашего кредитного портфеля аккумулируют организации, называемые Бюро Кредитных Историй, сокращенно – БКИ. Банки обязаны иметь договор с одной из таких организаций и передавать им сведения о своих клиентах.

Де-юре, банк не имеет права делиться такой информацией без письменного согласия клиента, но де-факто, без такого «добровольно-принудительного» соглашения кредит вам никто не выдаст.

Наличие информации о:

- просроченных платежах;

- дефолтах по кредиту;

- судебном решении о взыскании кредитной задолженности;

- счета, направленные в исполнительную службу

означает, что у вас плохая кредитная история.

Плохая кредитная история обычно начинается с момента возникновения одного или нескольких из вышеперечисленных фактов за короткий промежуток времени.

Некоторые негативные события должны случиться только однажды для того, чтобы кредитные организации начали опасаться начать работать с вами.

Естественно, БКИ обязуются бережно хранить и не разглашать информацию о кредиторах.

Кстати, через 15 лет после последнего изменения в кредитной истории, вся информация о заемщике «обнуляется».

В настоящее время в России функционируют 25 БКИ, хотя еще не так давно их было 30.

Чем грозит плохая кредитная история

Когда у вас существует плохая кредитная история, кредиторы с меньшей, а то и с нулевой вероятностью, будут кредитовать вас, потому что вы можете просрочить платежи на кредитную карту или по займу, который вам дается.

Если даже вы получите одобрение, то, скорее всего, вы будете платить более высокую процентную ставку, чем заемщики, у которых есть хороший кредитный рейтинг.

Процентная ставка – это способ кредитора компенсировать риск заимствования вам денег.

Плохая кредитная история влияет не только на вашу кредитную карту, но и:

- На сам факт утверждения кредита;

- На кредитную ставку.

В США, например, плохая кредитная история влияет даже на такие вещи, как страховая ставка от страховых компаний, арендодатели могут потребовать залог с более высокой (в денежном выражении) степенью защиты, а некоторые провайдеры коммунальных услуг и сотовой связи могут взимать дополнительный гарантийный депозит со стороны заявителей с плохой кредитной историей. Когда у нас появятся такие «радости» — это только вопрос времени.

Как узнать свою кредитную историю

Это можно сделать тремя способами:

- На сайте Центробанка разместился каталог кредитных историй, в котором по личному коду кредитной истории можно поднять соответствующую информацию (этот код вам должны дать в банке).

- Непосредственно в БКИ.

- Через Интернет у организаций, сотрудничающих с БКИ. Не самый желательный вариант, т.к. в этой «мутной воде» плавает много мошеннических фирм.

Бесплатно можно получить информацию о своей кредитной истории не чаще одного раза в год, во всех других случаях придется платить.

Шаги по исправлению плохой кредитной истории

Плохая кредитная история не должна длиться вечно. Вы можете предпринять шаги для улучшения своего кредитного рейтинга с течением времени.

Об этом мало кто задумывается, но на тонком плане очень неполезно быть должником – это мотивирует зависимое поведение на много лет (а может и жизней, кто знает?) вперед. Вселенная так устроена, что в любом случае, долг будет возвращен – не деньгами, так здоровьем, не здоровьем, так благочестием, не своим, так своих близких. Но это лирика.

Итак, восстановить свою кредитную репутацию можно следующими способами:

- Начать исправно платить по счетам. Это простой и естественный способ.

- Можно договориться с банком о том, чтобы он реструктуризировал ваш долг. В большинстве из них уже есть готовые решения на этот счет, так что не стесняйтесь обратиться, тем более, что сам банк подает в БКИ информацию о вас, и от него зависит, будет она позитивная либо негативная. Если это имело место, то можно предоставить в кредитное учреждение информацию о том, что вы болели, вам долго не выплачивалась зарплата и т.д. Это тоже может пригодиться.

- На первый взгляд, — это звучит странно, но именно микрокредит поможет восстановить вашу кредитную репутацию. Микрокредит лучше брать в небольшом банке или МФО, затем, естественно, добросовестно выплатить его, потом можно взять новый небольшой кредит. Постепенно, БКИ начнет получать информацию о вас как о добросовестном плательщике.

- Еще можно взять потребительский кредит: себе – телевизор, жене – сапоги, ребенку – компьютер. Своевременный возврат оного также положительно повлияет на ваше кредитное дело.

Главное, объективно оценивайте возможности своего финансового мускула, чтобы он снова не получил растяжение.

Как банки проверяют кредитную историю

Как уже говорилось выше, каждый банк работает с определенным Кредитным Бюро, куда «сливает» и откуда черпает информацию о заемщиках. БКИ, в свою очередь, делится информацией с Центробанком, который аккумулирует данные, полученные ото всех подобных учреждений.

Обмен информацией между банком и БКИ обычно происходит в такой последовательности:

- Банк направляет запрос по конкретному контрагенту в БКИ;

- БКИ выгружает всю информацию: где, сколько и на какие нужды брал, как исправно отдавал, не вылазили ли просрочки и прочие «бока».

- Банк принимает решение, основываясь на полученную информацию: дать кредит, под какой процент или лучше вообще не рисковать связываться с таким клиентом.

Во всех крупных банках кредитная история проверяется. Если вы чувствуете за собой кредитный грешок, то не тратьте время на посещение Сбербанка или ВТБ и им подобных «китов» финансового рынка. Конечно, процент у них немного пониже, но если это не ваш вариант, то предлагаем вам направить свои стопы в Восточный экспресс банк.

Восточный — сравнительно новый банк. Он не только динамично развивается сам, но дает возможность другим получить динамичный стимул в виде финансовых вливаний. Да, процент в банке Восточный непринципиально выше, чем у вышеобозначенных «мастодонтов», но он и ниже, чем, например, в МФО.

Зачем банк идет на это? Такой пример: ваш друг оступился и потерял деньги, он просит у вас взаймы. Можно не дать, ведь он уже не вернул когда-то кому-то свой долг.

А ведь можно рискнуть и одолжить деньги, и вы не только поможете ему встать на ноги, но приобретете настоящего финансового партнера, ведь между вами вырастет надежный мост в виде обоюдного доверия и искреннего желания стать взаимовыгодным благодарным партнером на долгие годы.

Надеемся, у вас не осталось сомнений по поводу: дадут или не дадут в Восточном экспресс банке кредит с вашей плохой кредитной историей? Заходите прямо на их сайт, выбирайте сумму кредита, жмите «Оформить сразу», и уверены, финансовое благополучие вас и вашей семьи не только стабилизируется, но и получит важный позитивный стимул, дающий возможность смело и независимо смотреть в завтрашний день.

Как бы хотелось каждому из нас знать наперед будущее. Это касается, так же, и желания узнать со 100% уверенностью - одобрит или отклонит вашу заявку на получение кредита тот или иной банк. Просто чтобы лишний раз не ходить в банки и не подавать заявку на н есколько кредитов одновременно. Но, к сожалению, никто дать эту информацию вам не сможет. Никто, кроме нашего финансового портала.

Мы подготовили для вас исследование рынка кредитования России и расскажем о том, в каких банках РФ можно получить потребительский кредит с наибольшей вероятностью одобрения заявки.

Банки с высокой вероятностью одобрения кредита

Итак, мы хотим, чтобы вы знали, что мы имеем ввиду, когда говорим об исследовании банков и их вероятности одобрения или отклонения заявок на кредит наличными. Конечно же, мы не залезали в секретные данные и не взламывали сервера, но мы потратили около месяца на детальное изучение РЕАЛЬНЫХ отзывов заемщиков по тем или иным кредитным продуктам и составили, на основе оных, рейтинг одобрения кредитов в банках.

При анализе выяснилось несколько факторов, благодаря которым растет вероятность одобрения заявки заемщика. Таковыми факторами явились:

- . Уровень зарплаты выше 20000 рублей

- . Наличие недвижимого имущества

- . Наличие поручителя

- . Справка о доходах

- . Хорошая кредитная история

Само-собой разумеется, что эти факторы благотворно влияют на вероятность одобрения заявки, однако это не всё, что нам удалось выяснить. Дело в том, что при оформлении кредита, при удовлетворении вышеприведенных условий, процентная ставка по кредиту будет ниже на 10 - 20%, что не самым хорошим образом скажется на доходах банка.

В общем, банки так же, с огромной радостью одобрят ваш кредит, если вы не отвечаете тем требованиям, но можете подтвердить тот факт, что имеете постоянное место работы и регистрацию в России. Но при этом, процентная ставка по кредиту будет очень высока.

Кредиты со 100% одобрением

Нельзя сказать однозначно, что банк, в котором вы планируете получить кредит, одобрит вашу заявку со 100% вероятностью. Можно лишь предположить - "скорее да, чем нет" или наоборот, ведь всё индивидуально и ваши параметры, как заемщика, нам не известны. Мы лишь можем вам выдать результаты наших исследований отзывов и размеров кредитных портфелей банков на настоящий момент, из чего и складывается наш рейтинг одобрения кредитов.

Самым гарантированным вариантом может быть вариант, когда вы работаете в банке, в котором и собираетесь взять кредит. При таком раскладе банк не только 100% одобрит вам кредит, но еще и сделает значительную скидку с процентов за пользование займом.

Во всех остальных случаях уверенности в успешном получение кредита быть не может, но все вышеперечисленные параметры «положительного» заемщика существенно облегчат вам задачу - все банки любят «положительных» заемщиков.

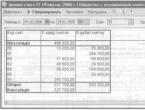

Процент одобрения кредита в банках на 2017 год

Тинькофф Банк

- Процентная ставка: от 24,9%

- Максимальная сумма кредита: 300000 рублей

- Вероятность одобрения кредита Тинькофф Банка: 95%

Банк Москвы

- Процентная ставка: от 16,5%

- Высокая вероятность одобрения кредитов наличными в Банке Москвы: 89%

Восточный экспресс

- Процентная ставка: от 15,4%

- Процентная вероятность одобрения кредита: 73%

Райффайзенбанк

- Процентная ставка: от 16,9%

- Максимальная сумма кредита: 1300000 рублей

- Вероятность одобрения кредита в Райффайзенбанке: 69%

СитиБанк

- Процентная ставка: от 19,5%

- Максимальная сумма кредита: 750000 рублей

- Вероятность одобрения кредита в Ситибанке: 74%

Ренессанс Кредит

- Процентная ставка: от 15,5%

- Максимальная сумма кредита: 500000 рублей

- Процент одобрения заявок в Ренессанс Кредит банке: 81%

Совкомбанк

- Процентная ставка: от 12%

- Максимальная сумма кредита: 100000 рублей

- Рейтинг одобрения кредита в Совкомбанке: 81%

Промсвязьбанк

- Процентная ставка: от 14,9% годовых

- Максимальная сумма кредита: 2000000 рублей

- Вероятность одобрения заявки на кредит в Промсвязьбанке: 88%

УБРиР

- Процентная ставка: от 16,5%

- Максимальная сумма кредита: 1000000 рублей

- Вероятность одобрения кредита в УБРИР: 71%

СКБ Банк

- Процентная ставка: от 15,7%

- Максимальная сумма кредита: 1500000 рублей

- Вероятность одобрения кредита в СКБ Банке: 66%

ОТП Банк

- Процентная ставка: от 16,5%

- Максимальная сумма кредита: 1000000 рублей

- Процент одобрения кредита в ОТП Банке: 72%

Сбербанк

- Процентная ставка: от 16,4%

- Максимальная сумма кредита: 1000000 рублей

- Процент одобрения кредита в Сбербанке: 72%

ВТБ24

- Процентная ставка: от 17,9%

- Максимальная сумма кредита: 3000000 рублей

- Процент одобрения кредита в банке ВТБ24: 59%

Бинбанк

- Процентная ставка: от 17,1%

- Максимальная сумма кредита: 1000000 рублей

- Процент одобрения кредита в БинБанке: 61%

Русский стандарт

- Процентная ставка: от 21,3%

- Максимальная сумма кредита: 3000000 рублей

- Процент одобрения кредита в Русском Стандарте: 82%

Кредитные карты с высоким процентом одобрения

Кредитная карта Тинькофф Банка

- Процентная ставка: от 24,9%

- Максимальный размер лимита: 300000 рублей

- Вероятность одобрения кредитной карты Тинькофф Банка: 95%

Кредитная карта Банка Москвы

- Процентная ставка: от 19,5%

- Максимальный размер лимита: 500000 рублей

- Вероятность одобрения кредитной карты в Банке Москвы: 90%

Кредитная карта Альфа Банка

После подачи заявки на кредит в банк Восточный начинается проверка данных будущего заемщика. Введенная информация проходит скоринг, проверку в БКИ, в отдельных случаях данные проверяются в ручном режиме кредитными экспертами. После этого клиенту предоставляется ответ. Время ожидания может варьироваться от нескольких минут до нескольких дней. Подать заявку на кредит можно в отделении банка или на сайте.

Для экономии времени заемщику всегда не терпится узнать, какое будет решение. Если по заявке придет отказ, то ему нужно искать другой вариант получения кредита. Логично, что у клиентов, подающих заявку на кредит, возникает вопрос, как узнать решение по заявке на кредит в Восточном Банке. Рассмотрим этот вопрос подробнее.

Сколько времени банк принимает решение по кредиту?

Чтобы понять, сколько времени может потребоваться для рассмотрения заявки, нужно знать, какие виды кредитования есть в Восточном Банке. Банк предлагает:

- Экспресс-кредиты. Здесь кредитная сумма невелика и составляет от 25 до 50 т.р. Заявка подается по одному-двум документам, без необходимости предоставления справок о доходах или места работы. Данные заемщика обрабатывают скоринговым методом, а решение выносится исходя из кредитной истории, дохода клиента, наличия действующих кредитов и платежеспособности. Время рассмотрения экспресс-заявки не превышает получаса. В среднем это составляет 10-20 минут. При положительном решении заемщик может получить нужную сумму в день обращения.

- Стандартные кредиты. Здесь сумма кредита может достигать 500 т.р. Подача заявки проводится с обязательным предоставлением необходимых документов: справки 2НДФЛ (или по форме банка) и копии трудовой книжки. Поскольку речь идет уже о больших суммах, полагаться только на решение скоринга банк не может, хотя заявка также первым делом проходит автоматическую проверку. Если решение скоринга положительное, то заявка переходит на ручной андеррайтинг (рассмотрение). Специалисты кредитного отдела индивидуально рассматривают каждого клиента, изучают предоставленные документы, оценивают потенциальные риски невозврата. Такой процесс может растянуться на пару дней, как минимум, в зависимости от загруженности кредитного отдела. Если что-то в документах экспертам не понравилось, то они просят переделать их, и заявка вновь проходит все стадии проверки. В противном случае клиенту приходит отказ.

- Залоговые кредиты. Кредиты могут выдаваться под залог автомобиля или недвижимости. Под залог авто можно оформить сумму до 1 млн.р., а под залог недвижимости – до 15 млн.р. Это одни из самых сложных кредитов, поэтому он рассматривается исключительно в ручном режиме. Кроме оценки данных будущего заемщика экспертам нужно оценить предоставляемый залог, произвести оценку его рыночной стоимости, «чистоты» (отсутствия обременения или притязаний третьих лиц). Такой кредит будет рассматриваться несколько дней или даже недель.

Таким образом, время рассмотрения заявки прямо пропорционально зависит от вида кредита и его сложности. Чем больше сумму хочет получить заемщик, тем тщательнее будут изучать его данные в банке.

Как самостоятельно узнать решение по кредиту в банке Восточный?

После подачи заявки и отсутствия ответа от банка можно самостоятельно узнать решение по кредиту. Для этого есть несколько способов:

- В офисе банка. Для уточнения решения достаточно обратиться в отделение банка и узнать у сотрудников ответ. Данные они могут посмотреть у себя в системе.

- Если времени посещать офис нет, то можно позвонить по телефону горячей линии 8 800 100 7 100. Специалисты колл-центра также смогут посмотреть решение. Для этого нужно назвать свое ФИО, дату рождения.

- Информацию можно получить путем отправки СМС-запроса на короткий номер 7243 в формате СТАТУС ХХХХХХХХ, где ХХХХХХХХ – номер заявки на кредит. Стоимость СМС будет тарифицироваться, согласно оператору абонента.

Вариантов уточнения решения по кредиту несколько, поэтому остается выбрать наиболее удобный для себя.

Как понять, что пришел отказ?

При любом варианте исхода ситуации клиенту поступает СМС о решении по кредиту. Если вдруг СМС не поступила, то возможно, что заявка еще находится на рассмотрения, либо это связано с техническими неполадками. Если от банка в течение нескольких дней нет ответа, то стоит удостовериться, что номер телефона при подаче заявки был указан верный. Если все верно указано, но ответа так же нет, то скорее всего по заявке пришел отказ. При положительном решении банк будет активно связываться с клиентом, поскольку он заинтересован в выдаче, а сотрудники банка заинтересованы в получении мотивации за выдачу кредита.

Если все же решение отрицательное, то не стоит отчаиваться. Заявку повторно можно подать через 30 дней.

Отрицательное решение не повод для расстройства. Мы рекомендуем парраллеьно подать заявку сразу в несколько банков, представленных ниже. Тогда вероятность получения кредита будет существенно выше. Можно получить кредит по гораздо более выгодной ставке, чем в банке Восточный

Если отказ связан с негативной кредитной историей, то повторная подача заявки не имеет смысла – клиенту вновь придет отказ.

Если отказ связан с невысоким доходом, например, заемщик находился на испытательном сроке, то подать заявку можно уже с полноценным доходом. Это касается и случаев с низким официальным доходом. Таким клиентам стоит заполнить вместо 2НДФЛ справку о доходах по форме банка.

Заемщики часто интересуются, как узнать решение по кредиту. Восточный Экспресс банк предусматривает ряд возможностей проверки статуса кредитной заявки, которая подается клиентом непосредственно в отделении финансового учреждения или на его официальном сайте.

Каким образом уточнить ответ кредитора? Сроки вынесения банком решений варьируются в широком диапазоне – от 5 минут до 3 дней.

Для займов, которые выдаются без обеспечения на основании предъявления гражданского паспорта, срок принятия предварительного решения обычно не превышает 15 минут, если заявка подается онлайн.

Итоговый вердикт озвучивается заемщику не позднее чем через 60 минут после предъявления паспорта и составления заявления-анкеты в широком формате. Такая оперативность обеспечивается тем, что решения по подобным ссудам принимаются скоринговой программой.

Кредиты стандартного типа, предоставление которых требует подтверждения заемщиком занятости и размера официального дохода, обычно рассматриваются в течение нескольких часов.

Предварительный ответ по онлайн-запросу – через 10–15 минут. Итоговое решение принимается кредитным комитетом после вердикта службы безопасности, которая должна проверить все бумаги и кредитное досье заявителя.

Самая длительная процедура рассмотрения предусмотрена для займов, требующих обеспечения залогом. Чтобы одобрить или отклонить такой кредит, финансовому учреждению потребуется 2–3 дня, так как речь идет об изучении большого перечня документов, кредитовании на значительные суммы и продолжительные сроки.

Если заемщик обратился в Восточный Экспресс банк, узнать статус заявки на кредит он сможет несколькими способами:

- запрос через интернет;

- визит в офис кредитора;

- обращение по телефону;

- SMS-уведомление.

Запрос через интернет

Предварительный вердикт по кредитной заявке, поданной через интернет, заемщик сможет получить уже через 10-15 минут после заполнения на официальном сайте учреждения соответствующей формы.

Сделать это очень просто:

- Посетить официальный ресурс кредитора в интернете.

- Выбрать раздел «Частным лицам».

- Выбрать вкладку «Кредиты» или «Кредитные карты».

- С помощью виртуального калькулятора подобрать нужный продукт (заем или кредитку).

- Определившись с подходящим продуктом, воспользоваться опцией «Оформить».

- Откроется форма заявки, которую следует корректно заполнить и подтвердить.

- Через 15 минут после отправки заявления будет получен предварительный ответ.

В отделении банка

Чтобы выяснить актуальный статус своего запроса на выдачу ссуды, потребитель может обратиться напрямую в офис кредитного учреждения. С этой целью клиент может посетить отделение, в котором ранее подавалось заявление, или любой другой офис данного банка.

Обозначив свое намерение и предъявив необходимые документы, заявитель может попросить уполномоченного сотрудника финансовой организации уточнить текущую ситуацию с решением по заявленному кредиту. Через несколько минут клиент получит нужные сведения.

Обращение по телефону

Еще один вариант – позвонить в службу клиентской поддержки кредитора и задать соответствующий вопрос. Платеж за такой звонок взиматься не будет.

Порядок действий:

- Набрать 8-800-100-7-100. Активируется автоматическое голосовое меню.

- «Сведения о продуктах/услугах» (цифра 3).

- «Статус кредитной заявки» (цифра 2).

SMS-уведомление

Оповещение через SMS-сервис – стандартная практика уведомления банком клиента об одобрении или отклонении ранее поданной кредитной заявки.